从注册资本看,中国工业软件上市企业中用友网络、东华软件和宝信软件资本较为雄厚,超过 20 亿元,处于第一梯队 ;远光软件、广联达、金蝶国际和中控技术注册资本在 5-20 亿元之间,处于第二梯队 ; 其他注册资本低于 5 亿元的工业软件企业位列第三梯队。

从区域分布看,中国工业软件上市公司主要分布在北京、上海、广东、浙江、山东等省市,其中北京的工业软件上市公司最多,最重要的包含用友网络、东华软件、广联达、超图软件、航天软件、华大九天等。

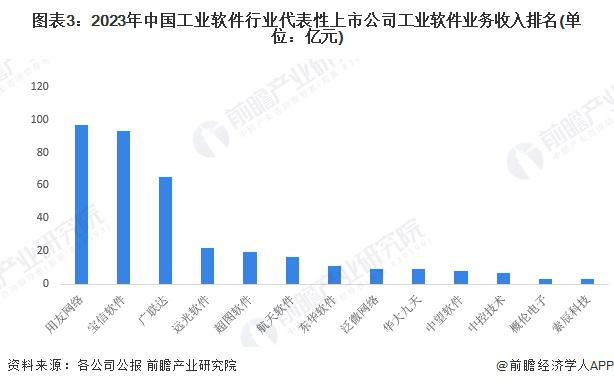

从工业软件行业内主要企业工业软件业务的营收规模看,2023 年用友网络和宝信软件的工业软件业务收入均超 90 亿元,领先于其他上市公司 ; 广联达工业软件收入超过 60 亿元,远光软件、超图软件、航天软件营收规模均在 15 亿元以上。

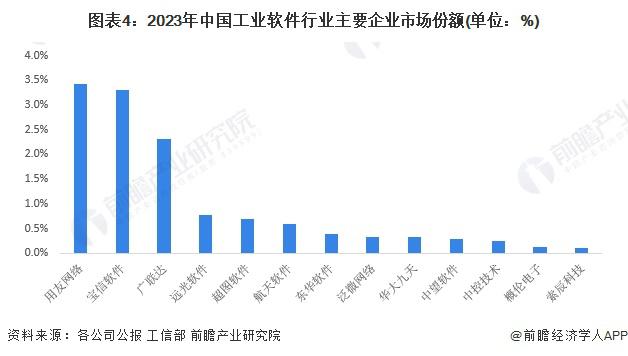

从整体工业软件市场看,2023 年,中国工业软件行业企业市场占有率占比均较低,用友网络、宝信软件、广联达市场占有率在 2%-4% 之间,远光软件、超图软件、航天软件在 0.5%-1% 之间。

注:上述市场占有率为企业工业软件业务营收 / 工业软件行业产品收入的比例。

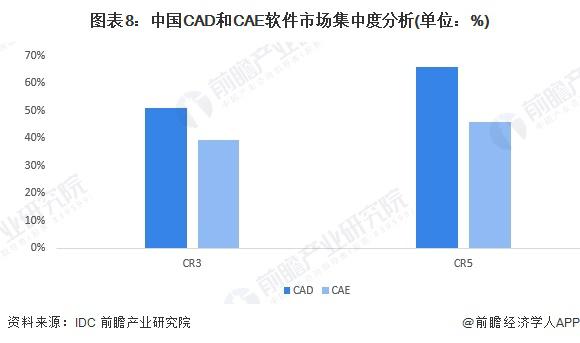

从细分市场看,2022 年,中国 CAD 软件市场中,达索、西门子、欧特克市场占有率位列前三,中望软件以 9.6% 的市场占有率排名第四。2022 年中国 CAE 市场中,Ansys、西门子和达索系统市场占有率排名前三。海克斯康以 3.5% 的市场占有率排名第四,中国企业安世亚太紧随其后,市场占有率达到 3.0%。

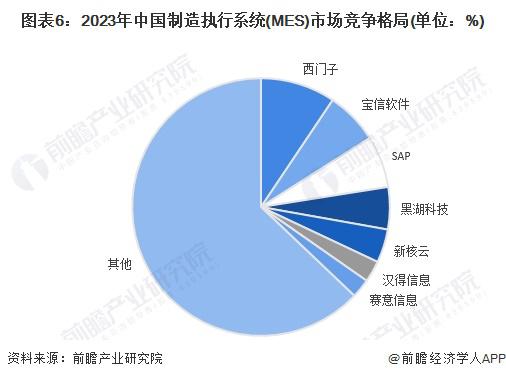

中国制造执行系统 ( MES ) 市场中,2023 年外资企业占据了头部领先位置,国内企业热情参加竞争,力争抢占份额。目前市场占有率最大为西门子,占据 9.4%; 宝信软件占据 6.6% 市场占有率,排名第二 ;SAP 以 6.5% 份额排名第三。

从整个工业软件市场看,中国工业软件整体市场较为分散,并无掌控市场的企业出现。2023 年,中国工业软件行业企业市场占有率占比均较低,前三家上市公司合计占比仅为 9.0%,9 家代表性企业市场占有率合计仅为 12.1%。

从细分市场看,中国 CAD、CAE 软件市场集中度较高,2022 年 CAD 软件行业前 5 家企业市场集中度为 66%,CAE 软件市场集中度为 46%。

2023 年,中国制造执行系统 MES 行业市场集中度整体较低,CR3 仅为 22.5%,CR5 仅为 32%,CR7 为 37.1%,市场之间的竞争较为激烈。

从营收规模看 2023 年中国工业软件行业中,用友网络、宝信软件、广联达等企业营收较为领先,均在 60 亿元以上 ; 从渠道布局看,中国工业软件企业仍以国内市场为主,用友网络、超图软件、华大九天、中望软件等企业正在全力发展国外业务。从布局的重点领域看,经营管理类和研发设计类工业软件布局企业较多。

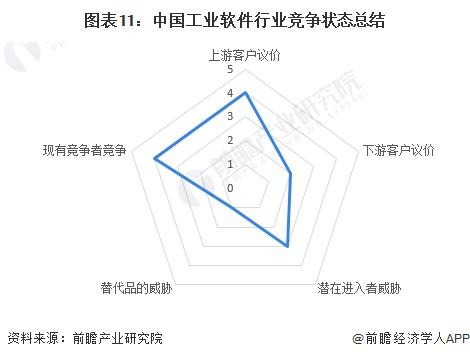

从五力竞争模型角度分析,中国工业软件企业整体呈现低端竞争的态势,企业市场拓展压力较大。目前,国外工业软件占据大部分市场占有率,尤其是 Ansys、西门子和达索系统等有突出贡献的公司,而目前国内大厂数量较少,占据的市场占有率较少,中国工业软件市场之间的竞争较为激烈 ; 从产业链来看,工业软件上游主要是为工业软件产品制造提供基础服务的软硬件。上游制造商的关键技术由一些巨头企业所掌握,市场占有率高,具有一定的市场定价能力 ; 下游需求方面,中国的制造业规模位列全球第一,国内数量众多的制造业企业衍生出对工业软件的庞大需求,尽管中国工业软件分类较多,产品同质化水平低,下游客户议价能力仍较低 ; 虽然工业软件行业具有较高的人才壁垒和技术壁垒,但近年来的国产化替代率的提升以及良好的发展前途吸引了国内企业争相进入,行业面临一定的新进入者威胁 ; 工业软件行业的替代品较少,传统领域帮企业提升研发、设计、生产、管理效率的工具和工业软件相比效率和作用均差距较大。

根据以上分析,对各方面的竞争情况做量化,5 代表最大,0 代表最小,目前中国工业软件行业五力竞争总结如下:

▪ 30余年拓荒,开目推出一系列“全国首款” 工业“智脑”铸魂国之重器

▪ 汇聚数智动能,首款结合AI大模型的国产工业软件TF-AIDEA发布

▪ 同源共创 模式革新 华天软件皇冠CAD(CrownCAD)2025新品发布会圆满举行

▪ AVEVA剑维软件在AVEVA World大会上发布了通往未来工业智能的互联路线出炉

▪ 新生力量擎动创新未来——2024 ABB杯智能技术创新大赛榜单揭晓

▪ 《2024年世界机器人报告》出炉:全球工业机器人突破四百万大关,中国市场独占鳌头

▪ 施耐德电气8.5亿美元收购Motivair,进一步巩固数据中心市场领先地位

▪ 《2024年世界机器人报告》出炉:全球工业机器人突破四百万大关,中国市场独占鳌头